Для создания собственной торговой стратегии, мною были выбраны акции компании ORACLE с биржи высокотехнологических компаний NASDAQ. Для анализа были взяты следующие данные. Интервал 10 лет: http://www.nasdaq.com/symbol/orcl/historical

Объектом исследования является финансовое состояние корпорации ORACLE, выраженное в биржевых котировках.

Объектом исследования является финансовое состояние корпорации ORACLE, выраженное в биржевых котировках.

Предметом исследования выступают экономические показатели, формирующиеся в результате деятельности фирмы.

Цель работы:

Установление структурных связей и закономерностей между элементами исследуемой системы в выбранной предметной области. Последующая интерпретация имеющихся данных, анализ применимости полученных результатов и создание наилучшей модели для дальнейшего прогнозирования подобных данных. В практическом смысле, аналитические модели могут успешно использоваться для решения задач выявления банкротства фирмы, и предупреждения подобных ситуаций.

Задачи:

Прохождение этапов извлечения, очистки и трансформации сырых данных. Анализ временных рядов в форме биржевых сводок. Применение техник для анализа временных рядов, анализ эффективности существующих торговых стратегий и создание своей собственной.

Описание данных:

В нашем наборе данных 2517 наблюдений и 6 переменных. Исходный файл с данными в формате csv.

Описание исходных переменных:

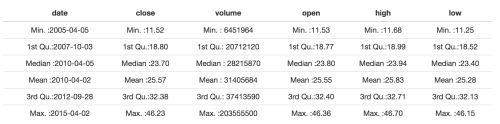

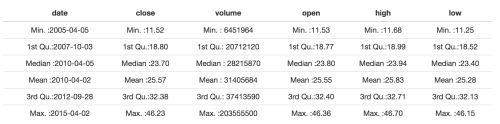

Описательная статистика по нашей выборке:

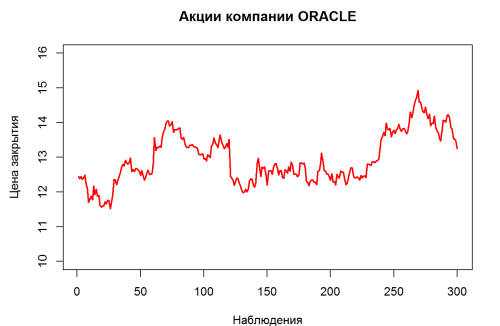

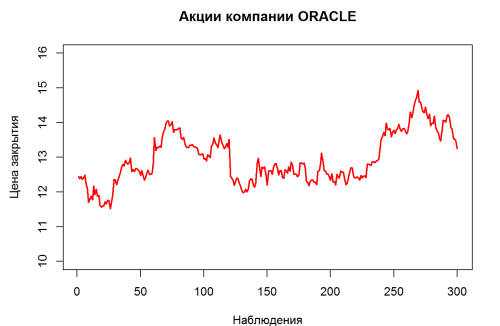

Линейный график зависимости цены закрытия для 300 наблюдений (период с 2005-03-28 по 2006-06-02):

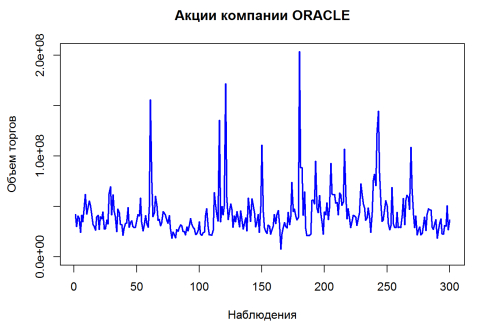

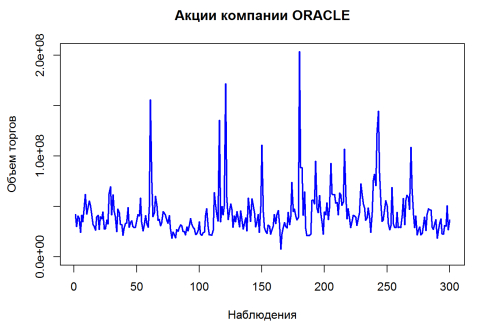

Линейный график зависимости объема торгов для 300 наблюдений (период с 2005-03-28 по 2006-06-02):

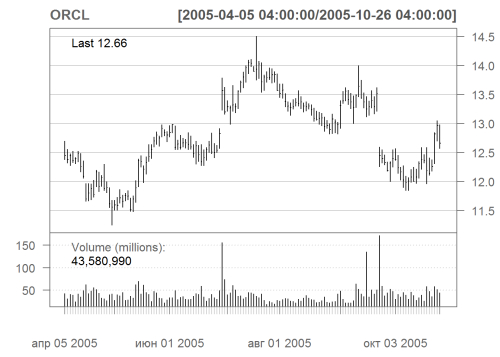

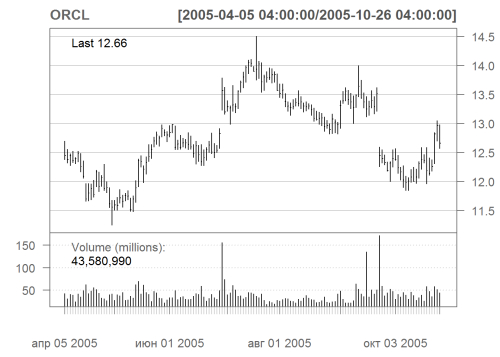

График цены в форме японских свечей (где зеленым цветом отображено, когда цена закрытия выше цены открытия, красным - наоборот):

График цены в форме японских свечей (где зеленым цветом отображено, когда цена закрытия выше цены открытия, красным - наоборот):

Столбиковый график:

Скользящее среднее на основании цены закрытия, окно усреднения - 10 отсчетов:

Скользящее среднее на основании цены закрытия, окно усреднения - 50 отсчетов:

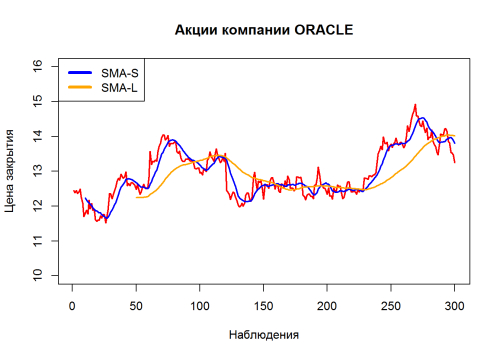

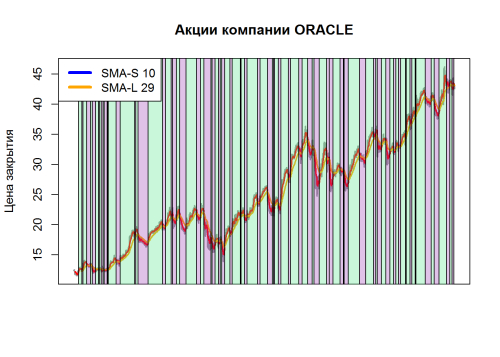

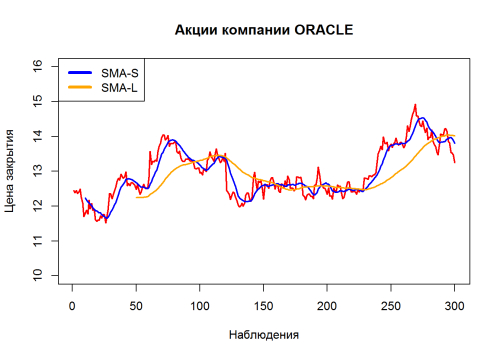

График сопоставления скользящих средних между собой:

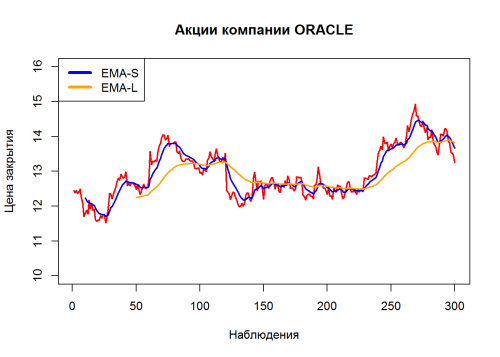

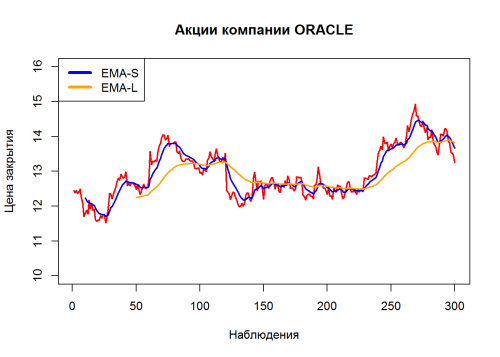

График сопоставления экспоненциальных скользящих средних между собой: График сопоставления окон усреднения:

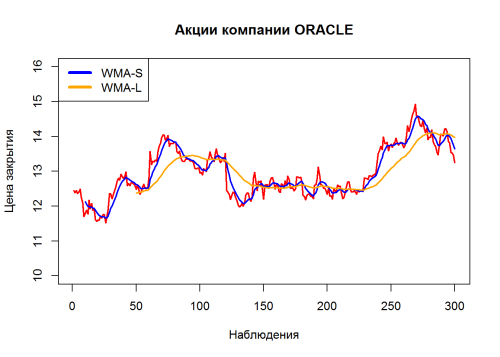

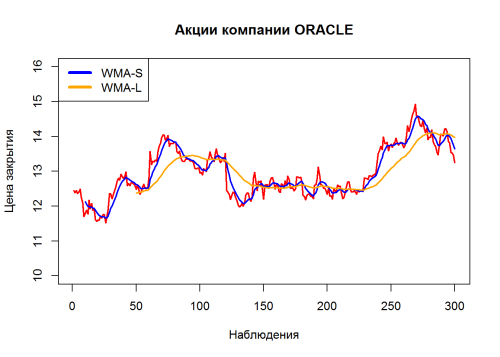

График сопоставления окон усреднения:

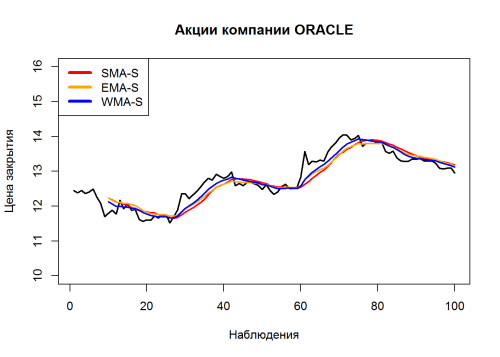

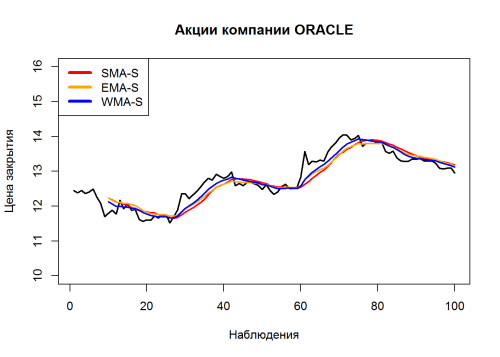

Графики для сопоставления короткого окна усреднения, для наглядности мы возьмем первые 100 наблюдений:

Графики для сопоставления короткого окна усреднения, для наглядности мы возьмем первые 100 наблюдений:

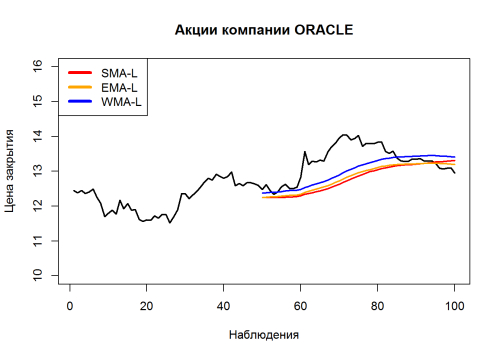

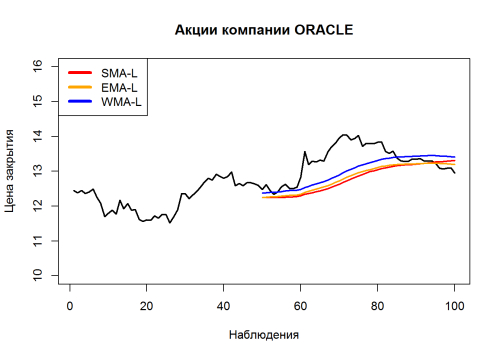

Графики для длинного окна усреднения, для наглядности мы возьмем первые 100 наблюдений:

Графики для длинного окна усреднения, для наглядности мы возьмем первые 100 наблюдений:

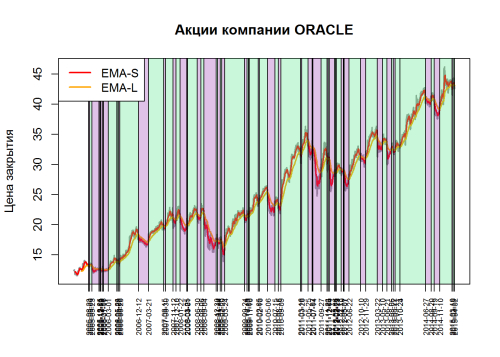

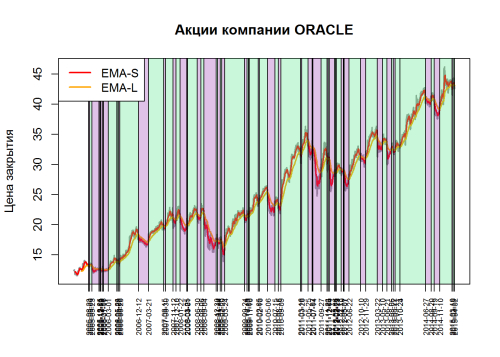

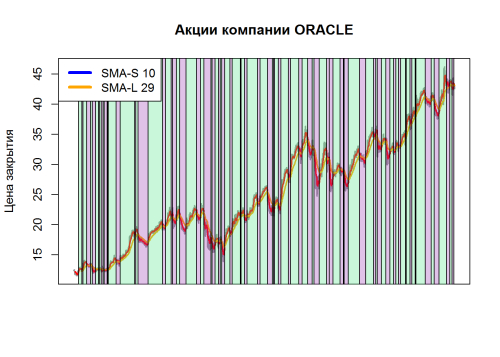

Для своего анализа я выбрала EMA-S и EMA-L, так как они более чувствительны к недавним значения. На графике розовый фон имеют интервалы времени, в течение которых значения “медленной” скользящей средней (EMA-L) превышают значения “быстрой” скользящей средней (EMA-S). Зеленый фон имеет обратная ситуация.

Для своего анализа я выбрала EMA-S и EMA-L, так как они более чувствительны к недавним значения. На графике розовый фон имеют интервалы времени, в течение которых значения “медленной” скользящей средней (EMA-L) превышают значения “быстрой” скользящей средней (EMA-S). Зеленый фон имеет обратная ситуация.

Простейшая торговая стратегия будет состоять в следующем:

Простейшая торговая стратегия будет состоять в следующем:

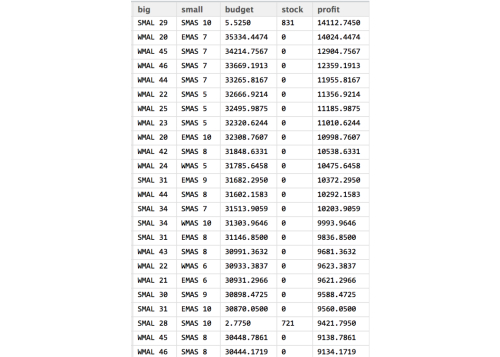

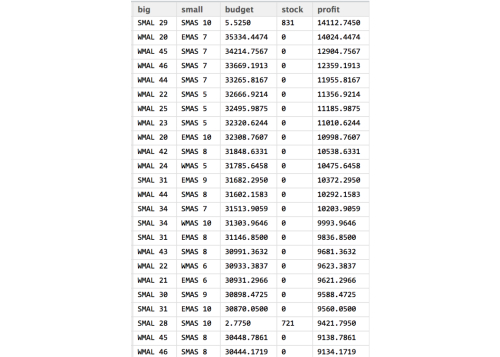

Попробуем добиться лучшего финансового результата, варьируя длительность окна усреднения. Пусть короткое окно усреднения будет от 5 до 10 счетов, а большое от 20 до 50 счетов. Определим лучшие варианты развития событий для всего интервала времени:

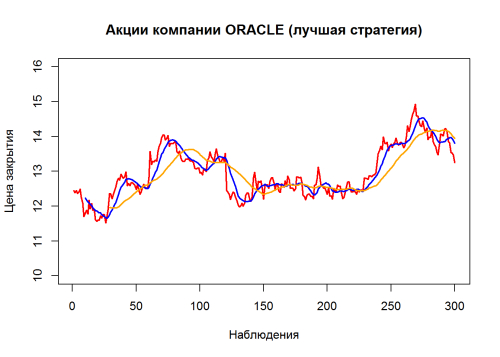

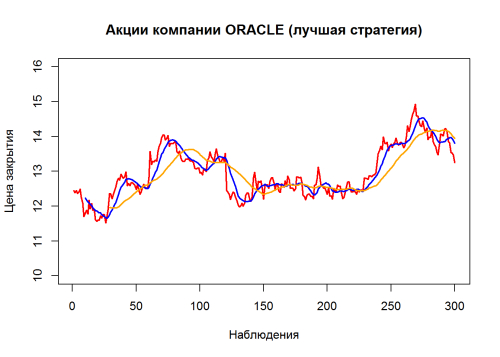

Используем самую выгодную стратегию: комбинацию SMA-S с окном усреднения 10 и SMA-L с окном усреднения 29. Добавим ряд условий (также продолжаем торговать на всю сумму, хотя это и не самое лучшее решение):

Итого, для смешанной стратегии наша выгода в конце периода составила -4.289219610^{5}. Мораль сей басни такова: нужно выставлять stop loss

Код доступен по ссылке: https://github.com/aegorfk/R/tree/master/trading

Объектом исследования является финансовое состояние корпорации ORACLE, выраженное в биржевых котировках.

Объектом исследования является финансовое состояние корпорации ORACLE, выраженное в биржевых котировках.Предметом исследования выступают экономические показатели, формирующиеся в результате деятельности фирмы.

Цель работы:

Установление структурных связей и закономерностей между элементами исследуемой системы в выбранной предметной области. Последующая интерпретация имеющихся данных, анализ применимости полученных результатов и создание наилучшей модели для дальнейшего прогнозирования подобных данных. В практическом смысле, аналитические модели могут успешно использоваться для решения задач выявления банкротства фирмы, и предупреждения подобных ситуаций.

Задачи:

Прохождение этапов извлечения, очистки и трансформации сырых данных. Анализ временных рядов в форме биржевых сводок. Применение техник для анализа временных рядов, анализ эффективности существующих торговых стратегий и создание своей собственной.

Описание данных:

В нашем наборе данных 2517 наблюдений и 6 переменных. Исходный файл с данными в формате csv.

Описание исходных переменных:

- date: дата котировки, интервал записей - день, период - 10 лет.

- close : цена на момент закрытия торгов.

- volume : количество акций, которые обращались на бирже в день записи, оьъем торгов.

- open : цена на момент открытия торгов.

- high : самая высокая цены за акцию за день.

- low : самая низкая цены за акцию за день.

Описательная статистика по нашей выборке:

Линейный график зависимости цены закрытия для 300 наблюдений (период с 2005-03-28 по 2006-06-02):

Линейный график зависимости объема торгов для 300 наблюдений (период с 2005-03-28 по 2006-06-02):

График цены в форме японских свечей (где зеленым цветом отображено, когда цена закрытия выше цены открытия, красным - наоборот):

График цены в форме японских свечей (где зеленым цветом отображено, когда цена закрытия выше цены открытия, красным - наоборот):

Столбиковый график:

Скользящее среднее на основании цены закрытия, окно усреднения - 10 отсчетов:

Скользящее среднее на основании цены закрытия, окно усреднения - 50 отсчетов:

График сопоставления скользящих средних между собой:

График сопоставления экспоненциальных скользящих средних между собой:

График сопоставления окон усреднения:

График сопоставления окон усреднения: Графики для сопоставления короткого окна усреднения, для наглядности мы возьмем первые 100 наблюдений:

Графики для сопоставления короткого окна усреднения, для наглядности мы возьмем первые 100 наблюдений: Графики для длинного окна усреднения, для наглядности мы возьмем первые 100 наблюдений:

Графики для длинного окна усреднения, для наглядности мы возьмем первые 100 наблюдений: Для своего анализа я выбрала EMA-S и EMA-L, так как они более чувствительны к недавним значения. На графике розовый фон имеют интервалы времени, в течение которых значения “медленной” скользящей средней (EMA-L) превышают значения “быстрой” скользящей средней (EMA-S). Зеленый фон имеет обратная ситуация.

Для своего анализа я выбрала EMA-S и EMA-L, так как они более чувствительны к недавним значения. На графике розовый фон имеют интервалы времени, в течение которых значения “медленной” скользящей средней (EMA-L) превышают значения “быстрой” скользящей средней (EMA-S). Зеленый фон имеет обратная ситуация. Простейшая торговая стратегия будет состоять в следующем:

Простейшая торговая стратегия будет состоять в следующем:- Актив мы покупаем на все имеющиеся в момент покупки средства

- Сделки совершаются только на собственные средства (отсутствует плечо)

- Открываем длинные позиции (быки)

- Сделка совершается по цене закрытия в момент времени, соответствующий получению сигнала

- Нет комиссий биржи

- Сигнал на покупку: когда быстрая (EMA-S) обгоняет медленную (EMA-L) - розовая область графика переходит в зеленую

- Сигнал на продажу: когда медленная (EMA-L) обгоняет быструю (EMA-S) - зеленая область графика переходит в розовую

- На начало периода у нас 6225 долларов

Попробуем добиться лучшего финансового результата, варьируя длительность окна усреднения. Пусть короткое окно усреднения будет от 5 до 10 счетов, а большое от 20 до 50 счетов. Определим лучшие варианты развития событий для всего интервала времени:

Используем самую выгодную стратегию: комбинацию SMA-S с окном усреднения 10 и SMA-L с окном усреднения 29. Добавим ряд условий (также продолжаем торговать на всю сумму, хотя это и не самое лучшее решение):

- Допускается возможность севершения сделки “с плечом” (1:2), то есть у нас будет в 2 раза больше средств на совершение каждой сделки

- Допускается возможность совершения “коротких” сделок (продаж без покрытия) на акции в том же количестве (плечо 1:2)

- Пусть комиссия за пользование кредитом составляет 0,08% за сделку

- Сделки совершаются в следующий момент времени, после завершения сигнала

- Допускается покупка только целого числа финансового актива

Итого, для смешанной стратегии наша выгода в конце периода составила -4.289219610^{5}. Мораль сей басни такова: нужно выставлять stop loss

Код доступен по ссылке: https://github.com/aegorfk/R/tree/master/trading